Красивые и мудрые цитаты

|

Subscribe to ALVmagia.ru -Ваш персональный парапсихолог by Email

Красивые и мудрые цитаты

|

Subscribe to ALVmagia.ru -Ваш персональный парапсихолог by Email

Загадочные артефакты

Вообще-то артефактом может считаться любой объект, сделанный человеком. Даже обыкновенная канцелярская кнопка. Археологи всего мира ежегодно выкапывают из-под земли центнеры артефактов. И все же нам, не специалистам, как-то привычнее подразумевать под этим словом мистические объекты, священные реликвии или предметы загадочного происхождения.

В научных кругах этот предмет больше известен как «Митчелл-Хеджес». Именно его история легла в основу свежего спилберговского блокбастера об антисоветских похождениях Индианы Джонса. А дело было так: в 1924 году в Центральной Америке экспедиция под руководством Фредерика Альберта Митчелл-Хеджеса проводила раскопки древнего города майя Лубаантуна в поисках следов цивилизации атлантов. Приемная дочь Фредерика Анна Мари Ле Гуиллон обнаружила под обломками алтаря некий предмет. Когда его извлекли на свет, оказалось, что это череп, искусно сделанный из горного хрусталя. Его габариты вполне сопоставимы с натуральными размерами черепа взрослой женщины – примерно 13 x 18 x 13 см, однако маловероятно, что эту хрустальную штуковину потеряла какая-нибудь рассеянная Золушка. Находка весит чуть больше 5 кг. У черепа не хватало нижней челюсти, но ее вскоре обнаружили рядом и вставили на положенное место – в конструкции было предусмотрено что-то вроде шарниров.

В 1970 году череп прошел ряд тестов в исследовательской лаборатории компании «Хьюлетт-Паккард», которая славилась продвинутыми технологиями в области обработки природного кварца. Результаты обескуражили ученых. Выяснилось, что череп выполнен из цельного (!) кристалла, состоящего из трех сростков, что само по себе тянет на сенсацию, так как невозможно даже при современном развитии технологий. В процессе создания хрусталь должен был развалиться из-за внутреннего напряжения материала. Но самое удивительное состоит в том, что на поверхности черепа не было обнаружено следов вообще никаких инструментов! Кажется, он просто вырос сам по себе.

Вскоре выяснилось, что есть и другие искусственные черепа из природного кварца. Все они уступают Черепу Судьбы по качеству исполнения, но тоже считаются наследием ацтеков и майя. Один хранится в Британском музее, еще один – в Париже, третий, из аметиста, в Токио, череп «Макс» – в Техасе, а самый массивный – в Смитсоновском институте в Вашингтоне. Кроме того, неутомимые исследователи раскопали легенду, согласно которой с глубокой древности существуют 13 хрустальных черепов, связанных с культом Богини Смерти. К индейцам они попали от атлантов (кто бы сомневался!). Черепа охраняют специально обученные воины и жрецы, передавая из поколения в поколение и следя за тем, чтобы артефакты хранились в разных местах.

Сначала они находились у ольмеков, затем у майя, от которых перешли к ацтекам. А в самом конце пятого цикла по долголетнему календарю майя именно эти предметы помогут спасти человечество от неминуемой катастрофы, если люди догадаются, что с ними делать. Предыдущие 4 цивилизации не додумались и были уничтожены бедствиями и катаклизмами. Похоже, что хрустальные черепа представляют собой нечто вроде древнего суперкомпьютера, который придет в действие, если собрать всего его комплектующие в одном месте.

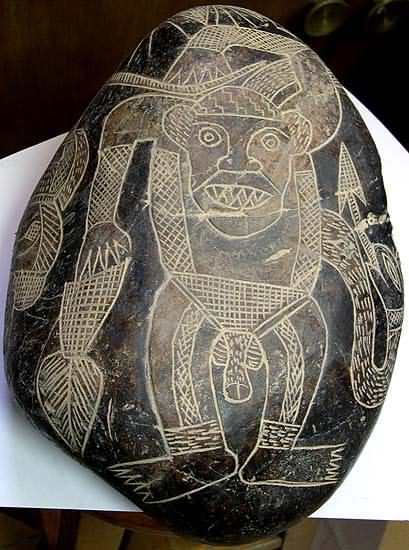

И х нашли в Перу, неподалеку от города Ика. Камней очень много – десятки тысяч. Первые упоминания о них встречаются еще в хрониках XVI века. На каждом из камней есть рисунок, детально изображающий какую-либо сцену из жизни древних людей.

Встречаются рисунки, на которых видны лошади, вымершие на американском континенте сотни тысяч лет назад. На лошадях есть всадники. На других камнях запечатлены сцены охоты… на динозавров! Или, например, хирургические операции по пересадке сердца. А также звезды, солнце и другие планеты. При этом многочисленные экспертизы подтверждают, что камни древние, их находят и в доиспанских погребениях. А официальная наука всеми силами делает вид, что камней Ики не существует, либо называет их современными фальшивками. Кому придет в голову наносить изображения на десятки тысяч камней, да еще и тщательно закапывать их в землю?! Это ведь абсурд!

Сначала был известен как «Голубой бриллиант короны» и «Французский синий». В 1820 году его приобрел банкир Генри Хоуп. Сейчас камень хранится в Смитсоновском институте в Вашингтоне.

Самый известный в мире бриллиант заслужил недобрую славу кровожадного камня: почти все его владельцы начиная с XVII века умирали не своей смертью. В том числе и несчастная французская королева Мария-Антуанетта…

В 1929 году в стамбульском дворце Топкапы был найден фрагмент карты мира на коже газели. Документ датирован 1513 годом и подписан именем турецкого адмирала Пири ибн Хаджи Мамеда, а в дальнейшем стал называться картой Пири Рейса («рейс» по-турецки значит «господин»). А в 1956 году некий турецкий морской офицер подарил ее американскому морскому гидрографическому управлению, после чего предмет был досконально исследован.

Самое удивительное даже не то, что на карте подробно изображено восточное побережье Южной Америки (это спустя всего 20 лет после первого плавания Колумба!). Перед пытливым взором ученых предстал средневековый – подлинность не вызывает сомнений – документ, на котором четко изображена Антарктида. А ведь она была открыта только в 1818 году! И это далеко не единственная тайна карты: побережье Антарктиды изображено таким, словно континент свободен ото льда (возраст которого от 6 до 12 тысяч лет). При этом очертания береговой линии согласовываются с сейсмографическими данными шведско-британской экспедиции 1949 года. Пири Рейс, составляя карту, честно признался в своих заметках, что пользовался несколькими картографическими источниками, в том числе очень древними, времен Александра Македонского. Но откуда древние могли знать про Антарктиду? Конечно же, от сверхцивилизации атлантов! Именно к такому выводу пришли энтузиасты вроде Чарльза Хэпгуда, пока представители официальной науки стыдливо отмалчивались. Отмалчиваются они и до сих пор. Также было найдено множество других похожих карт, в числе которых, например, составленные Оронтеусом Финнеусом (1531) и Меркатором (1569). Данные, приведенные в них, можно объяснить только тем, что существовал некий первоисточник. С него картографы и копировали информацию о тех местах, о которых просто не могли знать. А составители этого древнего первоисточника знали о том, что Земля – шар, точно представляли длину экватора и владели основами сферической тригонометрии.

Есть еще артефакты, которые пока никем не найдены.

По идее, это незатейливая чаша, в которую была собрана кровь распятого Христа. В действительности может выглядеть как угодно, потому что является классическим то-чего-не-может-быть. Скорее всего, Грааля просто не существует, это литературный миф.

Что-то вроде массивной шкатулки с хранящимися внутри Скрижалями Завета и 10 заповедями на них. Вот с этим предметом будьте особенно осторожными: считается, что любой прикоснувшийся к нему немедленно умирает.

По свидетельству средневекового географа Меркатора, она находится где-то на территории Сибири. Это статуэтка (а может, и статуя) угро-финской богини Юмалы. Ей приписывают сверхъестественные свойства. Искателей приключений привлекает также металл, из которого она сделана. Да, да, это чистейшее золото. Можно сказать, не баба, а клад!

Время от времени в разных местах планеты находят идеально круглые шары. Размеры у них разные – от 0,1 до 3 метров. Иногда на шарах есть странные надписи и рисунки. Самыми загадочными считаются шары, найденные в Коста-Рике.

Неизвестно, кто их делал, зачем и каким образом. Обточить их до такой круглой формы древние люди явно не могли! Может, это послания от других цивилизаций? А может, шары высечены атлантами, которые закодировали в них важную информацию?

Кресты обнаружили в XIX веке в Кинтана-Роо (Юкатан). Известно, что майя задолго до появления в Мезоамерике христиан почитали их символ, во всяком случае, в Паленке сохранился древний Храм Креста. Кстати, поэтому аборигены во время испанской колонизации благосклонно отнеслись к христианству.

По легенде, огромный крест, вырезанный из дерева, внезапно заговорил в 1847 году в деревне Чан. Он призвал индейцев – потомков майя – на священную войну против белых. Он продолжал подавать голос, руководя индейцами в ходе боевых операций. Вскоре появились еще два аналогичных говорящих объекта. Деревня Чан стала индейской столицей Чан-Санта-Крус, где возвели святилище крестов. В 1901 году мексиканцам удалось захватить священную столицу, но майя успели унести ноги и кресты в сельву. Борьба за независимость продолжалась. Историки называют эти события войной мексиканского правительства с государством индейцев Крусоб – «Страной говорящих крестов». В 1915 году индейцы отбили назад Чан-Санта-Крус, и один из крестов заговорил снова. Он призвал убивать каждого белого, кто забредет на индейские земли. Война закончилась лишь в 1935 году признанием независимости индейцев на условиях широкой автономии. Потомки майя верят, что победили благодаря говорящим крестам, которые и поныне стоят в святилище нынешней столицы Чампон, но уже молча. Официальной религией свободных индейцев до сих пор остается культ трех «говорящих крестов».

Плащаница находится в Турине, в соборе Иоанна Крестителя. Ее хранят под пуленепробиваемым стеклом в специальном ларце. По легенде, именно в эту плащаницу Иосиф Аримафейский завернул тело Иисуса Христа. Современная история этого куска материи начинается в 1353 году, когда он неизвестным образом оказался у Жоффруа де Шарни, проживавшего в собственном имении под Парижем. Тот утверждал, что она досталась ему от тамплиеров. В 1532 году льняное полотно пострадало от пожара в Шамберти, а в 1578-м плащаницу перевезли в Турин. В 80-х годах прошлого века она была подарена Ватикану итальянским королем Умберто II.

На четырехметровом полотне (длина – 4,3 метра, ширина – 1,1 метра) просматривается четкое изображение человека. Точнее, два симметричных образа, расположенных «голова к голове». Один из образов – мужчина, лежащий со сложенными чуть ниже живота руками, другой – тот же мужчина, вид со спины. Изображения подобны негативу фотопленки и отчетливо проступают на ткани. Заметны следы кровоподтеков от ударов бичей, от тернового венца на голове и раны в левом боку, а также кровавые отметины на запястьях и ступнях ног (предположительно, от гвоздей). Все детали изображения соответствуют евангельским свидетельствам о мученической смерти Христа. Над тайной плащаницы бились и физики, и лирики (в смысле, историки). Некоторые из них после этого становились верующими. Плащаницу просвечивали инфракрасными лучами, изучали под мощными микроскопами, анализировали найденную в ткани пыльцу растений – словом, чего только не делали, но до сих пор никто из ученых так и не смог объяснить, как и с помощью чего выполнены эти изображения. Они НЕ нарисованы красками. Они НЕ появились в результате радиационного облучения (была и такая фантастическая гипотеза). Радиоуглеродный анализ, проведенный в 1988 году, показал, что время создания плащаницы – XII–XIV века. Однако российский доктор технических наук Анатолий Фесенко объяснил, что углеродный состав льняного полотна мог «омолодиться». Дело в том, что ткань после пожара подвергалась очистке с помощью горячего масла или даже кипятилась в масле, поэтому в нее попал углерод XVI века, что и послужило причиной неверной датировки. Есть и другие факты, подтверждающие, что это не средневековая, а более древняя и вообще нерукотворная вещь. Чудо?!

Ист wday.ru

Мысли вслух..

Всё, что происходит — происходит вовремя!

Хорошо, что есть время, расстояние и трудности..

Порой, именно они дают понять

кто Любит, кто Дружит, а кто.. не так уж и нужен…

Время — это песок. Жизнь — это вода. Слова — это ветер.

Осторожнее с этими компонентами, чтобы не получилась грязь!

Если хочешь узнать человека, не слушай, что говорят о нём другие.

Лучше послушай, что он говорит о других.

Когда люди уходят — отпускай. Cудьба исключает лишних.

Это не значит, что они плохие.

Это значит, что их роль в твоей жизни уже сыграна….

Когда ты доверяешь Миру, и как ребенок радуешься каждому мгновению , то волшебство Жизни неизбежно.

Все внутри нас самих.

Загляни в свое Сердце, услышь музыку Вселенной, ощути каждой своей клеточкой Любовь , которая тебя наполняет…..

Будь сам Любовью и Светом!

Subscribe to ALVmagia.ru -Ваш персональный парапсихолог by Email

Его девиз «Я ИМЕЮ»

![]() Темперамент Тельца: Сдержанный, меланхолический.

Темперамент Тельца: Сдержанный, меланхолический.

![]() Характер Тельца: Телец старательный, практичный, уверенный в себе, консервативный. Телец очень чувствителен к материальным делам и удобствам, высоко ценит красоту, но иногда заметен недостаток интеллекта. Телец обычно заслуживает доверия, хотя любит оппонировать и показывать силу. Может быть несколько скучен из-за своей сдержанности и молчаливости. При поражении у Тельца возможно упрямство, эгоизм, самодовольство и лень, чрезмерный меркантилизм, жадность. Тельца трудно разозлить, но выведенный из себя, он, подобно разъяренному быку, сметет всех своих обидчиков.

Характер Тельца: Телец старательный, практичный, уверенный в себе, консервативный. Телец очень чувствителен к материальным делам и удобствам, высоко ценит красоту, но иногда заметен недостаток интеллекта. Телец обычно заслуживает доверия, хотя любит оппонировать и показывать силу. Может быть несколько скучен из-за своей сдержанности и молчаливости. При поражении у Тельца возможно упрямство, эгоизм, самодовольство и лень, чрезмерный меркантилизм, жадность. Тельца трудно разозлить, но выведенный из себя, он, подобно разъяренному быку, сметет всех своих обидчиков.

![]() Профессии Тельца: Телец достигает успеха в профессиях, требующих настойчивости и терпения, но не чуждых эстетическим требованиям. Даже в сугубо материальных производственных делах Телец всегда, иногда даже подсознательно, учитывает красоту форм и красок. Стремится к постоянным доходам без риска.

Профессии Тельца: Телец достигает успеха в профессиях, требующих настойчивости и терпения, но не чуждых эстетическим требованиям. Даже в сугубо материальных производственных делах Телец всегда, иногда даже подсознательно, учитывает красоту форм и красок. Стремится к постоянным доходам без риска.

Наука и образование: Финансы и кредит, финансово-экономические науки, оргтехника, ботаника, физика и математика, различные прикладные науки; торговая деятельность.

Производственная деятельность: Торговля — одна из главных сфер деятельности Тельца.Текстиль, декоративно-прикладное производство, художественная промышленность, дизайн, ювелирное дело. Тельцы успешны в коллекционировани и, банковской деятельности, менеджменте, управлении, в кулинария.

Медицина: Терапия, в частности, отолярингология, фармакология.

Искусство: Живопись, декоративно-прикладное искусство, пение.

Спорт: Виды спорта, связанные с красотой и движением: шейпинг, бодибилдинг, штанга, гимнастика, фигурное плавание, фигурные прыжки с парашютом.

![]() Работа Тельца: Настойчивость, доходящая до упрямства, позволяет Тельцу выполнять почти любую работу в роли подчиненного. Телец планирует свою жизнь на много лет вперед, инстинктивно двигаясь к цели. Kак правило, усилия Тельца не пропадают даром. Он не любит вмешательства в свои дела, не любит попыток влиять на них.

Работа Тельца: Настойчивость, доходящая до упрямства, позволяет Тельцу выполнять почти любую работу в роли подчиненного. Телец планирует свою жизнь на много лет вперед, инстинктивно двигаясь к цели. Kак правило, усилия Тельца не пропадают даром. Он не любит вмешательства в свои дела, не любит попыток влиять на них.

![]() Карьера Тельца: Цель Тельца должна быть непременно материальной, каждое его усилие должно вознаграждаться. Сильные духом Тельцы достигают успеха на руководящих постах в администрации или на государственной службе, в политике, но чаще их можно встретить в мире искусства (театр, опера, кино), в прикладном и декоративном искусстве. С успехом Тельцы занимаются дизайном, моделированием, рукоделием. Телец — знак целесообразной решительности и силы, призванный заниматься материальными делами, овладевая ими.

Карьера Тельца: Цель Тельца должна быть непременно материальной, каждое его усилие должно вознаграждаться. Сильные духом Тельцы достигают успеха на руководящих постах в администрации или на государственной службе, в политике, но чаще их можно встретить в мире искусства (театр, опера, кино), в прикладном и декоративном искусстве. С успехом Тельцы занимаются дизайном, моделированием, рукоделием. Телец — знак целесообразной решительности и силы, призванный заниматься материальными делами, овладевая ими.

![]() Бизнес Тельца: Благодаря внутренней силе и способности сконцентрировать свою энергию на чем-нибудь одном к Тельцу рано или поздно приходит финансовый успех. Он преуспевает в делах, требующих времени и упорства. Телец в гороскопе правит домом денег и знает, как их добыть. Ему обычно удается скопить на черный день и легко пережить даже национальный финансовый спад. Без упорного труда Телец не достигнет успеха.

Бизнес Тельца: Благодаря внутренней силе и способности сконцентрировать свою энергию на чем-нибудь одном к Тельцу рано или поздно приходит финансовый успех. Он преуспевает в делах, требующих времени и упорства. Телец в гороскопе правит домом денег и знает, как их добыть. Ему обычно удается скопить на черный день и легко пережить даже национальный финансовый спад. Без упорного труда Телец не достигнет успеха.

Стремится к материальной обеспеченности, даже к приобретению излишков. Тельцу нужны деньги не ради самих денег, а чтобы иметь наслаждения за них. Венера его хозяйка, что дает умение ценить красивые формы и вещи, особенно путем осязания. Большую роль в жизни Тельца играет эмоциональная и материальная надежность.

![]() Здоровье Тельца: У Тельцов наблюдаются заболевания горла, эндокринной системы, щитовидной железы. Это часто выражается во внешнем виде Тельцов: выпученные телячьи глаза. У них часты гаймориты и все болезни верхних дыхательных путей. У них бывает непомерный аппетит, и это отражается на их психическом состоянии («голодный» Телец бывает очень злым, недовольным, раздражительным) и на поведенческом уровне. У Тельцов наблюдаются скачки в работе эндокринной системы. Лучше лекарство для горожанина Тельца — выехать «на природу», на дачу, покопаться в саду. Его привычки гурмана часто ведут к образованию брюшка; диеты он боится, но какие-то разумные ограничения в еде ему показаны, особенно на праздниках и вечеринках, которые он так любит. Имеет склонность к тонзиллиту и вообще заболеваниям горла; в холодную погоду следует особенно утеплять шею.

Здоровье Тельца: У Тельцов наблюдаются заболевания горла, эндокринной системы, щитовидной железы. Это часто выражается во внешнем виде Тельцов: выпученные телячьи глаза. У них часты гаймориты и все болезни верхних дыхательных путей. У них бывает непомерный аппетит, и это отражается на их психическом состоянии («голодный» Телец бывает очень злым, недовольным, раздражительным) и на поведенческом уровне. У Тельцов наблюдаются скачки в работе эндокринной системы. Лучше лекарство для горожанина Тельца — выехать «на природу», на дачу, покопаться в саду. Его привычки гурмана часто ведут к образованию брюшка; диеты он боится, но какие-то разумные ограничения в еде ему показаны, особенно на праздниках и вечеринках, которые он так любит. Имеет склонность к тонзиллиту и вообще заболеваниям горла; в холодную погоду следует особенно утеплять шею.

![]() Партнеры Тельца: Хорошая совместимость со знаками Дева и Козерог. Плохая совместимость со знаками Лев и Водолей. Это, хотя и правильное, но слишком общее утверждение. Истинную совместимость двух людей (а не просто знаков Зодиака) надо оценивать конкретно, зная даты рождения.

Партнеры Тельца: Хорошая совместимость со знаками Дева и Козерог. Плохая совместимость со знаками Лев и Водолей. Это, хотя и правильное, но слишком общее утверждение. Истинную совместимость двух людей (а не просто знаков Зодиака) надо оценивать конкретно, зная даты рождения.

Упрямство, желание настоять на своем проявятся в вашем ребенке рано, скорее всего еще в родильном доме. Попробуйте-ка надеть на него распашонку или кофточку, если он этого не хочет. Он будет упорно прижимать ручки к телу, и вы никакими силами не сможете их разогнуть, чтобы просунуть в рукава.

Если вам же удастся настоять на своем, то малыш, только что за секунду до этого молча улыбавшийся, весь напружинится. лицо его побагровеет, и он поднимет такой рев, что сбегутся все сестры и санитарки с других этажей. Этим криком ваш маленький Телец показывает, что он не любит, когда на него давят.

Так будет происходить всякий раз, когда вы будете пытаться заставить его сделать что-то против его воли. При этом, будучи сильным, он будет отчаянно сопротивляться. Советую мамам Тельцов наращивать побольше мускулов, чтобы справиться со своими своевольными отпрысками.

Но упрямство, пожалуй, единственная отрицательная черта вашего малыша. И мальчики, и девочки Тельцы удивительно ласковы и любят нежничать. Они часто просятся на руки и на колени, чтобы их потискали и поцеловали. С таким же удовольствием Телец будет относиться к вашим друзьям, конечно, если они ему нравятся. Отец с трудом устоит против несколько неуклюжей грации дочери-Тельца, в то время как мать будет обожать симпатичного крепыша-сына. Дети-Тельцы обычно хорошо развиты физически и могут похвастаться отличным здоровьем. Причем мальчики уже с ранних лет — будущие мужчины, сильные, крепкие, волевые, подтянутые, тогда как девочки — настоящие женщины, заботливые, ласковые, нежные, аккуратные. Некоторые девочки, правда, обладают мальчишескими ухватками, любят драться и лазать по заборам, но стоит им напомнить, что они будущие женщины, и они мгновенно преображаются в образцовых юных барышень.

Тельцы даже в раннем детстве более самостоятельны, чем другие дети. Они крепки не только физически, но и морально, редко подвержены смене настроений. Обычное расположение духа детей-Тельцов, когда их ничто не злит, — спокойное и доброжелательное. В них, даже в детском возрасте, ощущается какая-то взрослость, зрелость. Обычно они хорошо ведут себя в компании взрослых, если не обращать на них особого внимания. Если же Телец становится центром внимания, он стушевывается и как бы проглатывает язык.

Тельцы обычно не лезут в чужие дела, предпочитая заниматься собственными. Но не вздумайте давить на них, заставляя что-нибудь сделать. Толку все равно не будет. Обычно ребенок-Телец, которого сильно третировали в детстве, вырастает угрюмым и жестоким. Имея дело с ребенком-Тельцом, вы должны пользоваться только одним средством — любовью. Не повышайте на него голоса, говорите с ним мягко, логично, уговаривая его сделать то, что вы хотите. Никогда не приказывайте ему. Вы можете часами безрезультатно заставлять его подчиниться вашему желанию, тогда как минутного ласкового разговора и поцелуя будет достаточно, чтобы он сделал для вас все на свете.

С раннего возраста Телец отличается здравым смыслом. Он выполнит все, что ему покажется разумным, только вы прежде должны дать толковое объяснение. Фраза: «Сказано тебе*, сейчас же марш в постель» не возымеет на него никакого действия. Лучше подействуют слова: «Собирайся-ка спать, дружок. Скоро погасят свет и в темноте ты все равно не сможешь играть». А можно предложить и другой вариант: «Сейчас наш малышка ляжет в постельку, наденет чудесную теплую пижамку с розовыми

слониками, а мама почитает ему на ночь любимую книжку». ‘Уверяю вас, как бы он ни упрямился до этого, подобные слова не оставят его равнодушным и он поспешит побыстрее улечься, чтобы послушать сказку.

Цвет и звук имеют немаловажное значение для его эмоционального развития. Яркие оранжево-красные тона сделают его беспокойным. Пастельные оттенки голубого и розового цветов подействуют на него умиротворяюще. По поведению Тельца всегда можно угадать влияние на него того или иного цвета. Созвучные его натуре нежные тона делают его спокойным, а кричащие тона возбуждают. То же со звуками. Громкие звуки оказывают на него такое же влияние, как и яркие цвета.

Хорошо в раннем детстве начать учить Тельца музыке и пению. Почти у всех Тельцов низкий, с мягким тембром мелодичный голос, а некоторые обладают немалыми музыкальными способностями. Поэтому чем раньше они начнут серьезно заниматься, тем лучше. Тельцы отдают предпочтение классической музыке перед -эстрадной и народной. Проверьте и художественные способности своего ребенка. Время покажет, станет ли он художником-профессионалом, но то, что он научится разбираться в живописи и будет неплохо рисовать, не помешает ему в жизни.

Обычно в школе учителя ставят ребенка-Тельца в пример всему классу. Тельцы чаще всего трудолюбивы, собраны и хорошо учатся. Из них редко получаются вундеркинды, как из Близнецов, Водолеев и Овнов, зато они никогда не бывают на плохом счету. Телец не схватывает все на лету, но очень долго помнит усвоенный урок. Обычно они тщательно готовятся к занятиям, поэтому контрольные и зачеты сдают хорошо. Неподкупная честность, сила и здравый смысл Тельцов завоевывают им симпатии класса и делают их вожаками.

Ваш малыш-Телец из-за своего упрямства может доставить вам некоторые неприятности в юном и переходном возрасте, например: съесть жареного цыпленка, которым вы собираетесь потчевать вечером гостей, разорвать свой воскресный костюмчик, влезая на забор, попытаться вырезать ножиком красивый узор на мебели. Но это все издержки нежного возраста. Зато в юности, взяв напрокат отцовскую машину, ваш сын-Телец не только не разобьет ее, но даже не поцарапает. Он никогда не забудет день вашего рождения.

А ваша дочь-Телец будет иметь уютный, ухоженный дом и с удовольствием пригласит вас на великолепный воскресный обед, а ее дети, ваши внуки, будут прекрасно воспитаны.

Итак, самая главная рекомендация при воспитании ребенка-Тельца — побольше нежности и любви, и он, став взрослым, стократ отплатит вам за все ваши старания.

Таинственные изображения камней Ики

С середины 60-х годов 20-го века доктор Кабрера собирал коллекцию древних камней с гравированными рисунками, найденными в перуанском городе Ика. Он умер в 2001 году, собрав около 11 000 артефактов, размеры которых варьируются от маленьких камней, размером с кулак, до больших, диаметром около полуметра. Возраст камней, по мнению некоторых ученых — несколько миллионов лет, возможно, 70 миллионов

Динозавры и другие вымершие животные

Почти треть камней в коллекции Кабреры имеет рисунки изображающие динозавров и млекопитающих, которые по представлениям современной науки вымерли еще до появления человека в Америке. Причем количество и разнообразие изображений вымерших животных было таким огромным, что доктор Кабрера смог идентифицировать только тех животных, которых он мог опознать исходя из своих весьма поверхностных знаний палеонтологии.

Наиболее частыми являются изображения трицератопсов, стегозавров, различных видов зауроподовых динозавров (диплодок, брахиозавр), птерозавров, игуанодонов и различных видов хищных ящеров. Самое главное то, что в большинстве случаев динозавры изображены в тесном взаимодействии с человеком. На камнях во множестве представлены сцены охоты людей на брахиозавров, стегозавров, тиранозавров. Причем главным орудием человека является металлический топор. Типичны мотивы борьбы человека с хищными динозаврами. Но самыми удивительными изображениями являются те, где динозавры представлены в качестве домашних животных. Так на одном из камней изображен человек, едущий верхом на трицератопсе, причем на спине ящера изображена попона, а наездник держит в руках курительную трубку. На другом камне человек летит на птеродактиле! В руке воздушный наездник держит какой-то палкообразный предмет, возможно служащий для управления ящером.

Естественно, что такие изображения противоречат не только современным представлениям на историю человечества, но и современному здравому смыслу. Однако это не достаточные основания чтобы отрицать существующие факты. Современные палеозоологи открытым текстом признают, что существующие реконструкции динозавров, особенно их внешнего вида (окраса шкуры) совершенно гипотетичны. Что логично, поскольку образцов кожи динозавров пока еще никто не находил. Изображения динозавров на глиптолитах Ики всегда имеют рисунок на шкурах животных, хотя и стилизованный. Примечательно, что многие динозавры изображены пятнистыми. У многих ящеров рисунок шкуры комбинированный, пятна на шкуре чередуются с зонами сплошного окраса и полосами. В качестве факта, говорящего в пользу аутентичности коллекции Ики, следует упомянуть изображения диплодоков со спинными пластинами, подобными тем, которые имели стегозавры. Только в начале 90-х годов были найдены первые останки зауроподов (к которым относят диплодоков) со спинными пластинами (Geology, 12/1992, v.20,N12). На некоторых камнях изображены целые серии фигур, демонстрирующих биологический цикл развития этих гигантских ящеров.

В коллекции Кабреры есть также множество камней с изображениями вымерших на американском континенте млекопитающих: лошади, слона, мегатерия (гигантский ленивец), мегацероса (гигантский олень), мамонта и других. Очень популярный мотив, встречающийся на многих камнях — человек верхом на лошади. Лошади взнузданы и под попонами, но стремена и седла отсутствуют. Но количество таких изображений, составляющих несколько серий камней, свидетельствуют о том, что лошадь была домашним животным. Это лишний раз свидетельствует о том, что современные представления о жизни древних обществ Америки слишком прямолинейны и примитивны, для того чтобы интерпретировать даже уже имеющиеся факты.

На многих сериях камней Ики изображены сцены, свидетельствующие о высочайшем уровне развития медицины в этой цивилизации. Наиболее типичными сюжетами являются операции по трансплантации органов, в первую очередь сердца. Причем на одной из серий показан весь процесс пересадки сердца от молодого юноши старому человеку, включая и сцену послеоперационной реабилитации пациента, на которой последний подключен при помощи системы трубок к кровеносной системе беременной женщины! И когда скептики твердят о «фальсификации» хочется спросить, какой буйной фантазией и, одновременно, глубоким знанием медицины должны были обладать местные фермеры из перуанской глубинки в 60-е годы, чтобы изготавливать такие поделки!?

Еще более удивительны имеющиеся на некоторых камнях сцены, изображающие пересадку мозга! Такая операция и на сегодняшний день пока еще относится к разряду фантастических. Достаточно много изображений более простых операций, таких как переливание крови или кесарево сечение. Интересно, что инструменты, которыми оперируют врачи, примитивны и однообразны. Набор из таких инструментов изображен на одном из небольших камней — пара ножей и ножницы вполне современной формы.

Кроме медицинской тематики на камнях Ики развернуто представлены сюжеты, связанные с изучением и освоением космического пространства. Многочисленные изображения звезд, солнца, комет, их меняющееся взаимное расположение в изображаемых сценах, свидетельствует о том, что астрономические знания в этой цивилизации были на очень высоком уровне. Если же учесть и то, что на целом ряде камней изображены летательные аппараты различных конструкций, становится вполне понятным желание доктора Кабреры построить гипотезу о космическом уровне развития этой цивилизации.

В коллекции есть серия камней, изображающих материки и континенты, имеющие малознакомую или совсем незнакомую форму и взаимное расположенные. По интерпретации доктора Кабреры на этих камнях изображены не только допотопные континенты, включая Атлантиду, но и представлена поверхность другой планеты.

В целом, по гипотезе Кабреры данная цивилизация, господствовавшая на нашей Земле до глобальной катастрофы достигла высочайшего уровня развития. Ей было известно о населенности живыми существами других планет и даже галактик. Они начали активно осваивать космическое пространство и в конце концов, вынуждены были эвакуироваться (скорее всего, эвакуировали элиту) с родной планеты в преддверии глобального катаклизма, вызванного падением на нее огромного астероида (или кометы). И «каменная библиотека» Ики, в первую очередь, была создана как предупреждение выжившему после катастрофы человечеству.

Здесь следует отметить еще один интересный факт. В коллекции Ики имеется несколько десятков камней, изображающих рисунки пустыни Наска.

Само плато Наска расположено в 150 км от города Ики. Современные ученые, после десятилетий изучения этого памятника, так и не могут дать вразумительного объяснения ни целям, ни методам его создания. Вполне логично было бы предположить, что рисунки на плато Наска оставлены той же самой цивилизацией. Кстати, доктор Кабрера в своей книге активно развивает гипотезу о том, что плато Наска служило космодромом для старта космических кораблей допотопной цивилизации. Рисунки и линии на плато, по его мнению, служили своеобразными энергетическими матрицами (или контурами) для соответствующей организации теллурических (земных) энергий и их использования для запуска космических кораблей.

Доктор Хавьер Кабрера изучал свою коллекцию на протяжении 40 лет. К сожалению, он опубликовал только одну книгу (1975) с предварительными результатами исследований. Последовавшая в дальнейшем кампания по дискредитации находок и, по-сути дела, настоящая травля самого Кабреры привели к тому, что он не смог подготовить к печати вторую работу. Но он было глубоко уверен в том, что до глобальной катастрофы на Земле существовало не просто неизвестная высокоразвитая цивилизация, но другое человечество (или раса), которое, возможно и не являлось прямым предком современного. Кстати, именно так «Существовало другое человечество» («Existio Otra Humanidad.») назвал свою книгу о камнях Ики (1994) испанский журналист и исследователь Х.Бенетц. Надо заметить, что это вторая, после книги самого Кабреры, опубликованная монография об этой сенсационной коллекции.

Subscribe to ALVmagia.ru -Ваш персональный парапсихолог by Email